Как сохранить и приумножить свои сбережения. Сбережения как сохранить

Как сохранить сбережения? | Деньги

Разговор пойдет, конечно, не о том, куда инвесторам вложить свои миллионы, а об обычных гражданах, получивших на руки какие-то деньги, но не желающих тратить их в обозримом будущем. Или спешно снявших накопления с банковских счетов, под воздействием прошлого печального опыта.

И опять же, следует понять, что на какое-либо приумножение денег даже не приходится рассчитывать. На то он и кризис, что какая-то часть вашего богатства потеряется непременно.

Вариант 1. Купить доллары. Это в нас уже на уровне рефлекса. Рефлекс был сильно ослаблен длительным падением (совсем еще недавним) доллара. Однако сейчас эта валюта растет в цене так уверенно, что все плохое многими людьми тут же забылось. Но будет ли так всегда? Давайте подумаем.

Совокупный внешний долг США — 13 триллионов долларов! Сумма сама по себе впечатляет и может многое сказать о состоянии американской экономики. Большинству из нас просто трудно понять, насколько велико это число, так как его мало с чем можно сопоставить. Кроме того, размер этого долга непрерывно увеличивается. Но уже сегодня оплачивать долги Америке удается, только занимая новые деньги. То есть, применяя принцип финансовой пирамиды.

Собственно, уникальность экономики США по большей части в том и заключается, что там была организована финансовая пирамида, неотделимая от этой экономики. И при этом до последнего времени мало кто верил, что пирамида эта может обрушиться. Но, несмотря на такую уникальность, общие для всех пирамид законы действуют и здесь. А один из этих законов гласит: все финансовые пирамиды рушатся. Либо, когда в них уже некого вовлечь, либо, когда в них перестают верить. Оба этих момента, похоже, уже наступили. Крах этой пирамиды будет означать банкротство неразрывно связанной с ней экономики. В результате банкротства США неизбежно обесценится и валюта США.

И даже если вы не верите в неотвратимость банкротства Америки, не буду спорить. Может и вправду не будет. Это же американцы, находчивость и цинизм которых, похоже, безграничны! Возьмут, например, и спровоцируют третью мировую войну. Пусть даже так, но и при этом падение мирового потребления товаров и услуг — факт уже свершившийся и будет продолжаться еще.

Но ведь главное назначение денег состоит в использовании их в торговле. А значит, если стали меньше торговать, то и денег понадобится меньше. И если в мировой торговле, по большей части, используются именно доллары, то потребность уменьшится именно в них. И далее все пойдет по тому же сценарию, что и с акциями. Стоит этому процессу только начаться — остановить его будет невозможно.

Вариант 2. Купить другие сильные валюты (евро, юани, иены…). Здесь все очень неопределенно. С одной стороны, экономики соответствующих стран все еще сильны и находятся в лучшем состоянии, чем экономика США. С другой, эти экономики очень сильно связаны с американской и вынуждены разделить с ней ее проблемы. И чем это закончится — неизвестно. Вложение в эти валюты может быть эффективным, но это очень рискованно.

Вариант 3. Оставить сбережения в рублях. Этот вариант скорее всего окажется наиболее эффективным. А в краткосрочной перспективе — вне всякого сомнения. Действительно, сейчас у России есть уникальный шанс сделать мощный экономический рывок. Тем не менее, этот вариант для долгосрочного хранения денег также рискован.

Во-первых, кто будет реализовывать этот шанс? То самое правительство, которое, к примеру, держало 100 миллиардов долларов наших с вами денег в системе ипотечного кредитования США с целью подзаработать на этом немного? И это уже в 2008 году, когда о проблемах в этой системе (и о рискованности вложений в нее) знали даже далекие от экономики люди. И в то же самое время, когда российскому банку для выдачи ипотечного кредита российской семье нужно было занимать деньги у американского банка под огромные проценты! Есть у вас уверенность, что такое правительство сможет правильно использовать свой шанс?

Во-вторых, при любом правительстве, кризиса все равно не избежать. Да, Россия его переживет. Да, его последствия можно сделать минимально тяжелыми. Но кризис будет. А то, что во время кризиса с рублем и с банками может происходить все, что угодно, нашим гражданам можно не рассказывать. Например, один (крупный и ныне здравствующий) российский банк взял и не отдал деньги своим вкладчикам. И до сих пор не отдает. И ничего ему за это не было. А раз мы живем в той же стране и имеем дело с теми же банками, почему бы чему-то такому и не повториться?

Вариант 4. Купить дорогие вещи, чтобы потом их продать. Можно было его и не рассматривать, но есть у нас люди, которые еще не поняли, что это было актуально только в том кризисе, который совпал с эпохой тотального дефицита. Сейчас это неразумно. Просто — неразумно.

Вариант 5. Купить золото или другие драгметаллы. Вряд ли кто предскажет вам сегодня, как будут меняться цены на них. Например, когда цены на акции американских компаний начали свое стремительное падение, упали и мировые цены на золото. Однако предлагаю вам обратиться к истории. Есть ли в ней примеры, когда деньги практически полностью теряли свою ценность? Сколько угодно (и даже на нашей памяти есть). А теперь давайте поищем такие примеры для золота. Можете найти? Пожалуй, единственный случай, когда золото сильно упало в цене в Европе. Это когда его в огромных количествах награбили у американских индейцев. Но все-таки оно не обесценилось совсем, да и не повторится сейчас такой ситуации.

А что сделало правительство США во время Великой депрессии (которую часто сравнивают нынешним кризисом)? Фактически насильно изъяло у своих граждан (забыв о каких-то там «свободах») все их золото. А что сделало правительство этой страны в 1971 году? Отказалось от золотого обеспечения доллара, так как многие иностранцы стремились превратить доллары в золото. Несмотря на то, что золото давно перестало использоваться в качестве платежного средства, финансовые власти по-прежнему стремятся владеть запасами этого металла.

Во все времена и у всех народов золото было той универсальной валютой, которой доверяли все. Особенно — в смутные времена. И сегодня мало что изменилось в этом отношении. Да, приобретать и продавать его достаточно сложно. Кроме того, придется еще платить налог. Поэтому золото невыгодно покупать для сбережения средств на небольшой период. Но вот для долгосрочных вложений, особенно когда неизвестно, что ожидает впереди — неплохой вариант. Пусть и не очень доходный, но очень надежный.

shkolazhizni.ru

Как сохранить сбережения? Советы профессионалов

Прошлый год стал одним из самых «черных» периодов для российской экономики за все время независимости нашей страны. Рухнул рубль, обанкротился сотый по счету отечественный банк, индекс РТС упал на 45%, а цена на нефть опустилась ниже $60 за баррель. Что будет дальше - не знают даже эксперты.

Можно ли в такой ситуации защитить свои накопления от потери? Любой финансовый консультант ответит: "Сложно, но можно!" А если не забывать о «золотых» правилах успешного инвестора, то на кризисе и панике можно еще и прилично заработать…

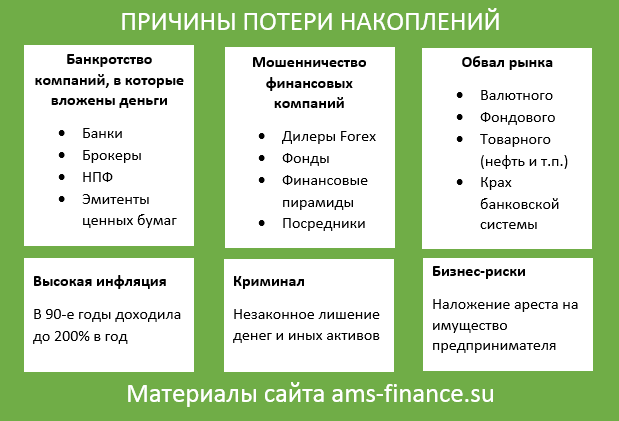

Чтобы сохранить свои сбережения, нужно понимать, отчего их можно потерять. Поэтому далее мы подробно рассмотрим причины, по которым можно лишиться большей части накоплений. Именно по этим причинам тысячи людей потеряли миллионы.

Банкротство компаний, в которые были вложены средстваПри выборе банка для размещения сбережений, особое внимание следует уделить его репутации, узнать, кто является акционерами и достаточно ли у них средств для поддержки его в кризисной ситуации.

В случае с брокерами (профессиональными участника рынка ценных бумаг) ваше спокойствие в значительной степени зависит только от вас. На первый взгляд кажется, что закон «О банкротстве» решает все вопросы. Ценные бумаги и деньги инвестора не включаются в общую конъюнктурную массу и находятся на специальном брокерском счету, и по желанию передаются другому профучастнику или возвращаются. Однако в реальности проблемы могут возникнуть, если в договоре предусмотрена возможность брокера использовать денежные средства на свое усмотрение. В таком случае по закону ваши требования будут удовлетворяться в порядке общей очереди (после работников организации, объявившей себя банкротом, налоговых органов). Ярким примером такой ситуации можно назвать банкротство инвестиционной компании «Пролог» в 2003 году, вслед за которой устремились с Ямальский фондовый центр и брокерская компания «Четвертое измерение».

Если речь идет о вложениях в негосударственные пенсионные фонды, стоит учесть, что в России нет отдельного закона, касающегося несостоятельности НПФ. В случае банкротства средства пенсионных накоплений в течение трехмесячного срока передаются в Пенсионный фонд РФ. При этом пенсионные резервы не включаются в общую конъюнктурную массу и должны направляться на удовлетворение требований вкладчиков и участников фонда. Однако на практике оказывается все несколько иначе. Пример этому - разорение «Стимул-фонда», входившего в пятьдесят крупнейших НПФ РФ. Более 30 тыс. клиентов не смогли вернуть свои деньги.

Уделите должное внимание финансовому здоровью эмитента и только после этого вкладывайте средства в ценные бумаги. Признаком ненадежного партнера считается рост его долгов, который, в конечном счете, приведет к срывам платежей по обязательствам либо полному сворачиванию деятельности.

Мошенничество компаний-посредниковПод видом финансовых посредников часто маскируются финансовые «пирамиды». Мошенники предлагают самые разные финансовые услуги, в том числе, банковские, услуги потребительских кооперативов, обществ взаимопомощи и т.п.

Основными признаками финансовой «пирамиды» являются:

- Обещание высокой (свыше 20%) и сверхвысокой (50-100% годовых) доходности.- Отсутствие лицензий, полной информации об учредителях и соответствующей документации.- Заявление о гарантированной доходности и привлечение клиентов через договоры займа.- Непрозрачная структура активов, в которые вкладываются инвестиции, отсутствие информации о финансовых результатах.- Использование приемов сетевого маркетинга и пр.

Отдельную нишу занимают мошенники, работающие на рынке Forex. Условно их можно поделить на 3 категории:

1. Мошенники-брокеры (дилинговые центры). Предлагают торговать с помощью открытого у них счета. В своей работе нарушители закона используют «подтяжку котировок». Сравнив котировки разных брокеров, можно заметить, что они отличаются на 2-3 пункта. Если торговля идет на резком рынке, такой разрыв может увеличиться в десятки раз. При этом мошенники видят, где вы установили стоп-лоссы и уровень маржин-колл. Для того чтобы система сработала, они «подтягивают» котировку и вас закрывает убытком. Таким образом, брокеры постепенно поглощают весь ваш депозит. Не меньшей популярностью у них пользуется прием «разворот». Даже если вы умеете торговать на валютном рынке, вам могут устроить «разворот», меняя вашу потенциально прибыльную позицию на обратную электронным способом, убирая стопы и увеличивая объем. При этом вы рискуете потерять большую часть депозита, но вряд ли что-то докажете. Также мошенники могут играть против клиента, не выводить вашу позицию на рынок.

2. Мошенники-фонды. Предлагают своим клиентам инвестировать в торговлю на валютном рынке. На протяжении некоторого времени они показывают клиенту неплохую доходность, однако, как только капитал начинает расти, фонд исчезает.

3. Мошенники-частники. Работают по той же схеме что и фонды, используя псевдонимы. Показывают псевдодоходность, после чего исчезают с деньгами доверчивых клиентов.

Обвал рынкаНа межбанковском рынке резкое падение рубля и значительное повышение ключевой ставки закончилось кризисом. При этом возросли ставки кредитования РЕПО (под залог ценных бумаг), но спрос на них не увеличился.

Резкое повышение ставок по РЕПО и дефицита ликвидности на Московской бирже привел к значительному повышению ставок по займам. Крупные игроки начали снижать лимиты, банки-кредиторы заняли выжидательную позицию, одалживая деньги лишь ограниченному кругу компаний. Сбербанк и ВТБ остаются крупнейшими поставщиками ликвидности, но по причине роста ставок и риска маржин-коллов число сделок сокращается. Обвал рынка грозит валом невозвращенных кредитов. Однако, если, не поддаваясь панике, спокойно переждать спад, можно дождаться восстановления рынка, избежав серьезных потерь.

Глобальные события, происходящие в мире, оказывают непосредственное влияние на валютный рынок и эконмическую ситуацию в стране в целом. Политические события, революция, военные действия, стихийные бедствия - все это ведет к обесцениванию национальной валюты. Что касается войны, для большинства стран она сопровождается волатильностью валют, наносит сильные удары по экономике. Однако экономисты отмечают, что для некоторых стран война дает импульс к экономическому развитию, особенно, если речь идет о военном производстве. Наглядный пример: США после бомбардировки Перл-Харбора вступили в войну, результатом которой стал выход экономики из Великой Депрессии. Однако у такого восстановления слишком высокая цена – человеческие жизни.

Процесс восстановления после кризиса в стране зачастую финансируется дешевым капиталом за счет снижения процентных ставок, что негативно отражается на стоимости национальной валюты. Ее ценность заключает в экономической мощи государства. Состояние неопределенности не дает возможности предсказывать экономические процессы, требует от нас готовности к неожиданностям и быстрого реагирования на события.

Высокая инфляцияРост инфляции оказывает разрушительной действие на экономику страны. Гиперинфляция приводит к обесцениванию национальной валюты, как это было в 90-х годах прошлого века. Реформа «шоковой терапии» повлекла за собой 200%-ой инфляцию, в результате чего миллионы граждан нашей страны утратили свои сбережения.

Криминальные рискиДля того чтобы защитить собственные сбережения от посягательства преступников, воспользуйтесь услугами опытного юриста. Профессиональное юридическое сопровождение позволит исключать разного рода риски вплоть до фабрикации уголовного дела, по которому может быть вынесено решение суда о конфискации имущества.

Бизнес-рискиСуществуют разные виды бизнес рисков: риск организации бизнеса, стандартный предпринимательский риск, финансовый риск, риск мировых факторов, риск личности бизнесменов. Чтобы не расплачиваться за ошибки в ведении бизнеса своим имуществом, можно воспользоваться услугами профессионального риск-менеджера. Если содержать в штате компании такого специалиста нецелесообразно, отдаете эту деятельность на аутсорсинг.

Принципы сохранения сбережений

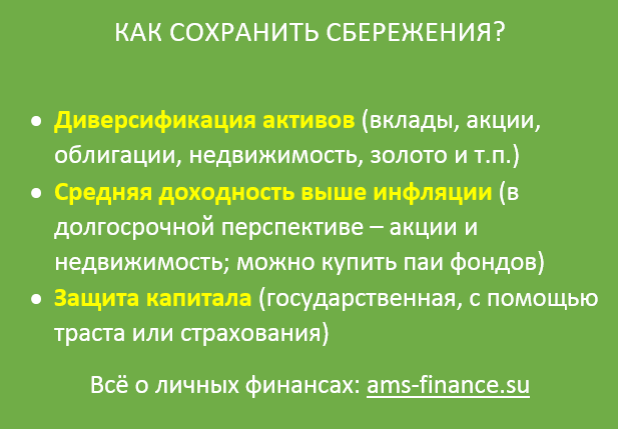

Несмотря на кажущуюся сложность вопроса, есть всего три базовых принципа, благодаря которым вы сможете сохранять свои накопления: диверсификация активов, доходность выше инфляции и защита капитала.

Диверсификация активов

Под диверсификацией понимают распределение инвестиций в портфеле, используя разные инструменты методы и формы, позволяющее минимизировать потери и сохранить сбережения.

ВАЛЮТНАЯ. При распределении валют можно использовать метод, при котором все инвестиции делятся на 3 части между рублем евро и долларом и хранятся в таком виде. Второй способ требует составления личного финансового плана, который позволит выбрать оптимальное соотношение валют. К примеру, если вы копите деньги на покупку недвижимости в еврозоне, хранить средства лучше в евро, если решили вложить в пенсионную в программу - в рублях.

СТРАНОВАЯ. Данный тип диверсификации подразумевает размещение капитала в банках разных стран. При этом инвестирование следует производить, основываясь на кредитном рейтинге той или иной страны. Такие рейтинги представляют собой градацию, которая позволяет инвесторам составить заключение относительно степени рискованности вложений. При этом рейтинг не является рекомендацией к продаже или приобретению долговых бумаг, потому как не отражает полной картины на рынке. Наиболее популярны рейтинги Standard & Poor's и Moody's и Fitch Ratings.

В этом году отмечается снижение кредитных рейтингов 9 стран еврозоны. К примеру, Франция опустилась с наивысшей позиции до уровня АА+ негативным прогнозом, Австрия сменила ААА на АА+ со стабильным прогнозом, рейтинги Португалии и Кипра достигли «мусорного» уровня, рейтинг Италии достиг отметки ВВВ+, Испания снизался до «А» с негативным прогнозом. Наивысший кредитный рейтинг остался у США, Финляндии, Германии, Нидерландов и Люксембурга.

Что касается РФ в середине января текущего года ее рейтинг оказался на минимальном инвестиционном уровне ВВВ-. Свои действия Standard & Poor's и Fitch объяснили действующими санкциями Запада, которые не допускают некоторые компании на внешний рынок заимствования. Хранить денежные средства в РФ также надежно как в Аргентине, Панаме или Пакистане.

ПО ТИПУ АКТИВОВ. Использование нескольких финансовых инструментов (фонды нефти, пшеницы, драгоценные металлы, вклады, облигации, акции, недвижимость) позволяет создать устойчивую и в тоже время гибкую конструкцию, которая будет реагировать на рыночные изменения, но при этом окажется достаточной жесткой в моменты, когда рынок «штормит».

Доходность выше инфляцииПервое правило защиты сбережений от инфляции – инвестировать нужно по ставке доходности, превышающей текущую инфляцию минимум на 1%. Однако гнаться за сверхприбылью тоже не стоит, ваша основная задача – сохранить сбережения.

В долгосрочной перспективе (более 15–20 лет) доходность выше инфляции демонстрируют только два инструмента: акции и недвижимость (естественно, не конкретные акции и объекты недвижимости, а фонды, инвестирующие в них).

Защита капиталаГОСУДАРСТВЕННАЯ. Существуют разные способы предотвращение возможных убытков от инвестиционной деятельности. К примеру, портфельные инвестиции могут страховаться от возможных потерь при колебании цен на облигации и акции с помощью хеджирования. Не менее эффективна система страхования вкладов (ССВ), позволяющая вкладчикам получить быстрые выплаты из независимого источника (к примеру, из специального фонда) в случае прекращения работы банка. Не дожидаясь ликвидационных процедур, вы будете иметь полный доступ к своему вкладу.

ТРАСТОВАЯ. Эффективность трастового управления доказывает себя на протяжении столетий. Траст по сравнению с любой другой формой управления и владения активами обладает неоспоримыми преимуществами: конфиденциальностью, налоговой оптимизацией, защитой средств в сложных юридических ситуациях, возможностью перевода активов в пользу родственников и других лиц. Дополнительным фактором снижения рисков для владельца траста является застрахованная ответственность трастовых управляющих. К примеру, открывая счет в офшоре, вы сможете вернуть через траст от 90% капитала.

СТРАХОВАЯ. Защита капитала подразумевает участие средств в безрисковых активах, имеющих фиксированную доходность. Крупных инвесторов интересует не столько увеличение капитала, как его надежная сохранность. Обеспечить ее призвана страховка. С помощью полиса накопительного страхования жизни или инвестиционного страхования вы сможете защитить себя от ареста или изъятия накоплений по решению суда либо преступным путем. Взыскание не может быть наложено на страховой полис.

Выводы и рекомендации

Универсальных решений, способных гарантировать 100%-ную сохранность сбережений, не существует. Только комплексный подход к размещению инвестиций способен предотвратить потерю капитала. Для этого вам следует:

- Определиться со сроком вложений. Чем дольше срок, тем более предсказуема доходность.- Определить цели (рост капитала в будущем или постоянный дополнительный доход).- Оценить риски. Помните, что чем выше доходность, тем выше степень риска.

Кроме того не стоит забывать и о «золотом правиле инвестора»: «не клади все яйца в одну корзину». Используйте разные финансовые инструменты и способы диверсификации. Часть средств стоит направить на низкодоходные банковские вклады, часть - вложить в покупку недвижимости, часть - в акции и золото.

Размещайте сбережения в странах с высоким кредитным рейтингом (это возможно, если ваш капитал превышает хотя бы 10 000 долларов). Хранить средства лучше всего в 2-3 валютах, это позволит спокойно пережить «колебания» валютного рынка. Обязательно позаботьтесь о защите капитала, "застрахуйте" сбережения.

Мы можем вам помочьКонсультанты компании AMS Финанс готовы ответить на любые ваши вопросы, касающиеся сохранения сбережений, инвестирования и финансового планирования!

ams-finance.su

Как сохранить или приумножить личные сбережения?!

Как сохранить или приумножить личные сбережения?!

Многие люди откладывают часть своих доходов. Эта часть денежных средств называется личными сбережениями. Эти сбережения люди не трогают и рассчитывают потратить на какую-то определённую или неопределенную дату в будущем.Сбережения можно хранить в валюте, акциях, банковских счетах, страховых полисах. Причины таких действий разнообразны и непредсказуемы. Сбережения делают на случай болезни, безработицы, выхода на пенсию, оплату обучения или просто на так называемый, «чёрный» день. В этом случае человек уверен, что, если у него сломается, например, телевизор или холодильник, он сможет без затруднений купить новый. Не задумываясь о том где взять лишние денежные средства.

Кроме этого сбережения могут быть направлены на покупку ценных бумаг, для получения прибыли. Или на участие в торгах на бирже, что встречается гораздо реже, так как связано с большим риском потерять все накопления. Ведь новичкам довольно тяжело разобраться во всех тонкостях биржевых игр.

Вот несколько советов для сохранения денежных средств:

— откладывать лучше процентов по десять от основного дохода. Такая сумма не слишком «ударит» по кошельку, а денежные средства будут накапливаться;— хранить свои сбережения лучше в банке, так как дома есть риск быть ограбленным;— нелишним будет при выборе банка поинтересоваться, входит ли он в государственную систему страхования вкладов. В этом случае при банкротстве банка средства будут возвращены.

Как приумножить накопления

Рано или поздно любой человек, имеющий некоторую сумму сбережений, задумывается о том, как её приумножить. Вот несколько ответов на этот вопрос.

Вклад в банке. Самый простой и надёжный способ сохранить денежные средства и получить – это открыть вклад в банке. Особых знаний здесь не требуется просто гражданин приходит в банк, открывает счёт и ждёт. Всё остальное сделает банк. Но и здесь нужно немного подумать, чтобы подстроить депозитный счёт под себя. Нужно определиться с некоторыми параметрами вклада:

— пополняемый вклад или нет. Нужно сразу понять, будет ли клиент вносить дополнительные средства или не будет.— с возможностью частичного снятия. Некоторые вклады позволяют частично снимать денежные со счёта, а проценты будут начисляться на оставшуюся сумму.— с капитализацией или без капитализации. При капитализации на начисленные проценты тоже идёт доход. Они прибавляются к основной сумме вклада. При таком виде вклада проценты можно снять только по истечении срока договора.— периодичность выплаты процентов. Проценты можно забирать через определённые сроки. Это может быть один раз в месяц, квартал, год, или в конце срока вклада.

Депозит является самым надёжным методом сохранения своих денежных средств потому, что если наступает страховой случай, вкладчик ничего не теряет — ему возмещают всю сумму вместе с процентами.

Вложение в недвижимость. Это считается вторым по популярности методом вложения капитала, так как стоимость недвижимости постоянно растёт. Поэтому приобретать недвижимость стоит, особенно если оно всегда будет в цене. Также недвижимость можно сдавать в аренду и получать дополнительный доход. Если этот доход вложить в депозит, то прибыль будет ещё больше.

Приобретение ценных бумаг.Это третий метод вложения средств. Вкладывая сбережения в акции можно получить неплохую прибыль, но и риск потерять накопления высок. Самое главное выбрать надёжную компанию для вложения своих средств. Выбирая этот метод вложения нужно хорошо разбираться в бирже, уметь правильно делать прогнозы и оперативно реагировать на ситуацию.

crime-technology.ru

Как сохранить сбережения

Допустим ситуацию, человек решил начать откладывать часть своего дохода. Поставил перед собой определённую цель, для чего он откладывает средства и просчитал сроки накопления. Дальше он столкнётся с вопросом хранения денег.

Сначала, только начав откладывать деньги, люди обычно хранят их дома. В разного рода конвертах и шкатулках. Если цели стоят серьёзные и долгосрочные, то хранить дома серьёзную сумму становится не совсем удобно и порой тревожно. Тогда появляется вопрос — где хранить накопленное?

Как оберегать сберегаемое?

Тут есть несколько правил, касающихся накопления в целом и стоит их озвучить.

Начав откладывать деньги, не стоит говорить об этом окружающим. Иначе появится множество просьб одолжить денег (до получки), добавить на взносы и прочее. Вариантов множество. Откладываемые средства могут распылиться на множество мелких займов и придётся потом их собирать. Сбор долгов с родственников и друзей та ещё морока, потому лучше заранее обеспечить неприкосновенность сберегаемых средств. Лучшим вариантом станет тихое и молчаливое откладывание части дохода. Это ни в коем случае не показатель жадности или чего-то подобного. У окружающих могут быть другие цели и предпочтения, абсолютно не совпадающие с целями человека, начавшего откладывать средства. А если горизонт накопления у человека переваливает за несколько лет, то окружающие будут считать, что он вполне способен одолжить им некую сумму, на меньший срок. Многие с подобным сталкивались.

Если смотреть на далекие горизонты

Рассмотрим вариант, когда поставленная цель многократно превышает доход и расчётное время достижения цели переваливает за год и более. Для таких случаев хорошим вариантом станет банковский депозит. Если хранить деньги дома на протяжении нескольких лет, то высока вероятность, что они потеряют в цене, обесценившись из-за инфляции. Инфляция — процесс обесценивания денег. Она считается в разных временных интервалах, но для нас важна годовая инфляция. Именно годовая инфляция влияет на долгосрочные накопления. Меньшие сроки могут практически не отразиться на накопленном и позволят выполнить цель накопления. Если же для достижения цели требуется несколько лет, то годовая инфляция может сильно повлиять на конечный результат. Избежать подобной ситуации поможет банковский депозит. В целом инструментов сохранения средств много, но этот один из самых простых и доступных. Наилучшим сроком хранения денег в банке принято считать годовой вклад. На такой срок, у банков, наилучшие условия и наибольшие проценты. Есть вероятность, что выплачиваемые проценты превысят инфляцию и вкладчик сможет немного на этом выиграть.

Для долгосрочных целей можно использовать банковский депозит с пополнением и капитализацией. Такой вариант позволит вносить откладываемые деньги сразу на счёт, а не хранить их долгое время дома. Множество предложений от банков позволит создать некую стратегию накопления и вполне может ускорить выполнение цели сбережения средств. Но в первую очередь необходимо подробно изучать условия, предлагаемые банками.

Зависимости выбора

В заключение, подведём некоторый итог. Откладываемые средства можно хранить дома, а можно отнести их в банк. В разных условиях выбор может меняться в ту или иную сторону. Важным остаётся правильный расчёт сроков и целей накопления денег. От него зависит и выбор как эти деньги хранить. Сейчас есть множество специальных сайтов, где можно сравнить условия, предлагаемые банками, посмотреть отзывы клиентов и задать вопросы по банковской сфере. Это даст больше информации по вкладам и, возможно, даст ответы на появившиеся вопросы.

v-kredit.com

Как сохранить сбережения при дефолте

Самым верным способом сохранения денежных средств является обмен денег в валюту. В этом случае при падении покупной способности международной валюты большая часть денежных средств будет спасена от дефолта. Однако нужно понимать, что при массовом обмене в банках может просто не хватить валютных средств.

Хранение денежных средств в банках при серьезном экономическом дефолте в стране не принесет никакой выгоды, потому что предлагаемый банком депозитный процент не сможет перекрыть падение покупательской способности. Кроме того, при серьезном экономическом кризисе страдает в первую очередь банковская система. Ведь банки тоже не застрахованы от краха. Поэтому открытие безналичных валютных и металлических счетов не дает гарантий сохранения денежных средств.

Одним из действенных способов сохранения денег считается приобретение бытовой техники или автотранспорта. Но при этом следует учитывать, что в современном мире прогресс развития электротехники стремительно растет, и в очень короткий промежуток времени приобретенная бытовая техника может морально устареть. Автотранспорт в этом случае является более приоритетным вложением.

Приобретение недвижимости при наличии необходимых денег – наиболее распространенный способ сохранения денежных сбережений. Ведь во время дефолта мало кто будет вкладывать денежные средства в приобретение недвижимости, и поэтому стоимость имущества может снизиться до 50%. Лучший вариант- приобретение недвижимости в курортных зонах. Это даст возможность получать еще и дополнительный доход при сдаче имущества в аренду.

Вкладывать сбережения в ценные бумаги является риском даже при нормальном состоянии экономики страны. При таких вложениях необходимо владеть информацией об экономическом состоянии организации, акции которой находятся в продаже. Кроме того, если даже это предприятие выстоит в период кризиса, то дивиденды по приобретенным акциям можно получить не раньше 3-4 лет.

Приобретение раритетных вещей или вложение сбережений в драгоценные камни и металлы является наиболее выгодным вложением средств. Здесь также необходимо иметь специальные знания и понимать специфику рынка антиквариата. Рынок драгоценностей меньше всего подвержен экономическим коллапсам. Так сложилось, что драгоценные металлы, камни и антикварные ценности обладают наибольшей защитой от инфляционных процессов.

www.kakprosto.ru

Как сохранить сбережения? - Международный Финансовый Центр

Россияне стали всё чаще обращаться к услугам финансовых советников. В этой статье мы рассмотрим вопрос о том, зачем нужен финансовый советник и чем он может помочь лично вам.

После того как у человека появляются сбережения появляется проблема их сохранения, а лучше приумножения.Когда говорится о сохранении сбережений в первую очередь имеется ввиду сохранение покупательской возможности накопленных средств, которая обычно подвержена инфляции и валютным рискам.

Обычно сбережения делаются с определенной целью, которые можно разделить на долгосрочные и краткосрочные. К краткосрочному можно отнести накопление, осуществляющиеся для определённой крупной покупки, и которое может длиться больше года Хороший пример, накопление для покупки новой квартиры.

К долгосрочному можно отнести сбережение, целью которого является получения пассивного дохода. Процесс накопления в этом случае может длиться не один десяток лет и иметь инвестиционный характер.

Рассмотрим простую стратегию сохранения сбережений со средней продолжительностью 5 лет.

Сейчас на финансовом рынке присутствует богатый ассортимент инструментов для размещения средств. Основные параметры, по которым они различаются это риск, доходность, горизонт инвестирования и минимальная сумма входа. Каждый из инструментов имеет свои сильные и слабые стороны. Только широко используя диверсификацию по разным инструментам можно составить удачную стратегию накопления и приумножения средств. Итак, приведем некоторые выбранные инструменты в порядке возрастания параметров риск/доходность и выявим их положительные и отрицательные качества.

Банковский депозит – обычная и привычная форма накопления для большинства.

Сильной стороной этого инструмента является фиксированная доходностьи, на первый взгляд, высокая надежность сохранности средств, а также отсутствие минимального порога входа. Слабыми качествами депозита являются хоть и фиксированная, но низкая доходность, которая едва опережает инфляцию, подверженность валютным рискам. Также возвратность депозита сейчас сложно гарантировать ввиду массового отзыва лицензий у банков.

Государственные ценные бумаги – облигации с фиксированным купонным доходом.

Положительными сторонами этого инструмента может быть более высокий доход и более высокая вероятность возврата вложений, чем у банковского депозита, от сюда следует и возможность увеличения суммы вложения, для которой не требуется ограничение в виде размера государственного страхования вкладов. Слабыми сторонами являются все еще низкая доходность, близкая к инфляции, а также увеличенный порог входа. Размещать накопления в этом инструменте надо, но в доле не большей чем треть общей суммы накоплений.

Портфель акций номинированных в долларах - покупка ценных бумаг высоколиквидных международных компаний с целью получения дивидендной доходности.

В качестве акций могут выступать производные инструменты CFD - контракты на разницу, которые впервые появились в 70х годах прошлого века на Лондонской бирже, как инструмент оптимизации налогообложения. Сильной стороной инвестиционного портфеля является более высокая доходность, опережающая инфляцию и номинированная в валюте. Также грамотно составленный портфель способен не только повысить вероятность возврата вложенных средств, но и значительно их увеличить. При этом в нашем случае, на горизонте инвестирования 5 лет риск минимален.

Инвестировать в этот инструмент все равно надо с целью обеспечения минимального дохода. Размер должен быть не более пятой части всех накоплений и в пределах размера государственного страхования вкладов. Слабой стороной этого инструмента может служить порог инвестирования, так как для составления надежного портфеля его нужно диверсифицировать по разным компаниям и секторам. Также, составляя портфель лучше пользоваться услугами финансового консультанта. Размещать свои сбережения в этом инструменте надо, но не более чем половину суммы.

Спекулятивные стратегии – получение дохода от операций на финансовых рынках.

Опытные управляющие компании предлагают этот инструмент, который является самым высокодоходным на данный момент. Прибыль может увеличить вложения в несколько раз. При совершении сделок обычно используются спекулятивные стратегии, которые могут исполнять как люди, так и специальные торговые роботы.

Слабой стороной этого инструмента является риск потери части инвестиций, но при использовании спекулятивных стратегий его размер можно ограничить заранее. Размещать накопления в этом инструменте надо в размере, не превышающем четверть всех накоплений.

Комбинируя инструменты размещения средств, приведенных выше можно не только сохранить накопления, но прийти к получению регулярного пассивного дохода.

mfc.group

Как сохранить и приумножить свои сбережения

Как сохранить и приумножить свои сбережения

Как сохранить и приумножить свои сбережения

В этой статье Вы найдете рекомендации как можно защитить свои деньги от инфляции. Рассматриваются варианты: депозиты, мультивалютные вклады, инвестиции в драгоценные металлы.

На данный момент проблема сохранения своих сбережений очень актуальна, с ней сталкивается большая часть населения страны. Изменение курса национальной валюты, доллара и евро, мировой кризис изменили отношение к банковским учреждениям. И люди охотнее тратят свои сэкономленные деньги на отдых за границей, покупку мебели и бытовой техники, чем доверяют деньги банку, задумываясь о возможных убытках. Но так поступают не многие граждане, чаще всего свои сбережения люди хранят дома. Банкиры, конечно же, не одобряют хранение наличных денег дома, мотивируя свои слова обесцениванием денег и инфляцией, и предлагают на рассмотрение несколько вариантов сохранения денежных средств, в зависимости от имеющейся суммы денег.

Суммы до трех тысяч долларов в национальной валюте лучше всего, по рекомендациям банкиров, хранить следующим образом. Имеющуюся у вас на руках сумму сначала разделить на две части. Одну часть хранить в национальной валюте, вторую часть разделить еще на две в соотношении 6:4 и хранить в долларах и евро. Такая схема хранения своих сбережений на сегодня считается наиболее выгодной для граждан, тем более что неизвестно, как будет складываться экономическая ситуация доллара по отношению к евро. Такой вид хранения денежных средств поможет сбалансировать риски и в случае возникновения какой-либо рисковой ситуации валюту не сложно быстро обменять.

Суммы до семи тысяч долларов в национальной валюте банкиры советуют хранить на депозитном счете и в национальной валюте. Конечно, ставки по депозиту заметно снизились, но аналитики уверяют, что это самый верный способ сохранить свои деньги, не вкладывая в полезные программы для вебмастера, и число вкладчиков увеличивается с каждым днем.

Суммы свыше семи тысяч долларов в национальной валюте лучше всего вкладывать в банковские металлы. Банкиры уверяют, что наиболее надежного способа хранения денег просто не существует. Тем более что спрос на золото растет. Интерес к золоту со стороны ювелирной промышленности, традиционной промышленности, банков развивающихся стран заметно изменил цену за одну унцию золота. Но следует помнить, что инвестирование возможно на срок не более трех лет, а существенную прибыль можно получить только в том случае, если в золото вложена солидная сумма.

Если Вы не азартный человек и не привыкли рисковать, банкиры советуют вкладывать деньги не в банк, а приобретать реальные ценности. Не следует откладывать покупку автомобиля, жилья, бытовой техники, драгоценностей или чего-то другого, если Вы планировали это приобретение и у вас имеются на него деньги.

Какой бы вид вложения для сохранения своих денег не выбрали, с течением времени все равно часть денег потеряется за счет инфляции. А своевременная покупка сохранит ваши деньги и не даст повода для переживаний.

Получайте самые интересные новые публикации на свой email:Похожие записи :

www.kokh.ru